[2024 버크셔 주총 참관기: 종합] 버크셔에서 본 '한국 밸류업'의 핵심

지난해 버크셔 주주총회 현장 속보를 생생하게 전했던 베테랑 애널리스트 박소연 신영증권 이사가 올해에도 버크셔 주총에 참석했습니다. 박 이사는 한국은 밸류업 프로그램으로 배당 붐이 한창인데, 버크셔는 1967년 이후 50년 넘게 배당 한 번 하지 않았으니 어떤 인사이트를 끌어낼 수 있을지 고민했다고 합니다. 그는 이번 참관기에서 버크셔 거버넌스의 독특한 점 세 가지를 짚어주면서 한국 밸류업 프로그램이 나아가야 할 방향을 생각해봅니다. 또 주총 Q&A 세션의 주요 질문과 답변을 정리하고 3일 차의 마라톤 행사에도 참여해 현장 분위기를 전합니다. ― 버핏클럽

들어가며_밸류업 프로그램과 버크셔 해서웨이

“꼭 가야 할까요?”

김 센터장님이 올해 버크셔 해서웨이 주총 출장을 다녀오라고 하셨을 때, 솔직한 심정으로 이렇게 말씀드렸다. 찰리 멍거가 사망한 데다, 나는 작년에 다녀왔으니 이번엔 다른 사람에게 기회를 주는 것이 좋지 않겠냐고 말이다. 그러나 속내는 조금 다른 고민이 있었다. 한국은 밸류업 프로그램으로 배당 붐이 한창인데 1967년 이후 50년 넘게 배당 한 번 하지 않은 회사의 주주총회에 참석해 어떤 인사이트를 끌어낼 수 있을지, 애널리스트로서 고객들에게 설득력 있는 결론을 내밀 자신이 없었던 것이다.

실제로 의결권 자문기관인 ISS(Institutional Shareholder Services)는 버크셔 해서웨이의 거버넌스에 이미 여러 차례 문제 제기를 해왔다. (1) Class A와 Class B 두 가지 주식의 차등의결권을 도입했고 (2) 화석연료 투자를 선호하는 등 ESG와 친환경 문제를 등한시하는 데다 (3) 나이 많은 동료·친구·가족들이 너무 오랫동안 이사회를 장악하고 있어 지나치게 폐쇄적이라는 것이다.

그러나 나는 버크셔의 무배당 정책과 지배구조에 대한 주주의 비판이나 불만의 목소리를 들어본 적이 별로 없다. 오히려 워런 버핏과 버크셔 해서웨이는 매년 더 추앙의 대상이 되어가고 있다. 왜 그럴까? 아마도 주가가 많이 올랐기 때문일 것이다.

버크셔의 주가는 1962년 7.51달러였지만 현재는 60만 달러가 넘는다. 연평균 29.2%에 달하는 경이적인 상승률이다. 블로그나 커뮤니티를 보면 개인 투자자들은 이 종목 저 종목 기웃거리지 말고 S&P500 인덱스펀드를 적립식으로 꾸준히 사 모으는 게 정답이라는 이야기를 많이 하는데, 사실 S&P500의 연평균 수익률은 9.9%로 버크셔에 한참 뒤처진다. S&P500이 아니라 버크셔 주식을 적립식으로 사 모았다면 버핏만큼 부자가 되었을지도 모를 일이다.

중요한 것은 이러한 경이적인 주가 상승률이 ‘배당’이 아니라 ‘유보’에서 왔다는 점이다. 순이익 100%가 내부 유보되었고, 그 자금이 모두 높은 ROE를 내는 산업에 골고루 배치되어 재투자됐다. 촉촉한 눈이 긴 언덕을 만나 어마어마한 눈덩이로 변신한 것이다.

이런 버핏의 케이스를 탐구하다 보면 현재 한국에서 논의되는 밸류업 프로그램과 기업 거버넌스 개선 작업이 진실로 무엇을 지향해야 하는지 여러 가지 고민에 빠지게 된다. 사실 언제든 팔고 떠날 수 있는 소액주주 입장에서는 주가가 오르는 것이 최고의 주주환원일 수도 있기 때문이다.

이렇게 보면 반드시 배당이 최고의 주주환원이라고 할 수는 없고, 개인 경영이나 가족 경영이 꼭 나쁘다고 볼 일만도 아니다. 물론 유보된 자금이 전적으로 투자 천재인 버핏의 손에 맡겨졌고, 이 사람만큼은 딴 짓을 하지 않을 것이라는 확고한 믿음이 투자자들에게 있었으며, 버핏과 멍거가 90세를 넘어 장수해서 오래오래 돈을 불렸으니 여러 가지 기가 막힌 우연이 필연처럼 얽히기도 했다.

그러나 논란이 많을 수도 있는 버핏의 경영 방식이 오래 지속된 것은, 결과론적인 이야기일지 몰라도 투자자들이 버핏과 멍거, 버크셔 이사회를 전적으로 신뢰했기 때문이다. 배당 한 번 하지 않았어도, 이사회가 폐쇄적으로 운영됐어도 투자자들은 떠나지 않았다. 실적이 주춤한 해도 있었지만, 버핏은 매년 주주총회에서 솔직하게 자신이 무엇을 잘못 판단했고 현재는 어떤 생각을 가지고 있는지 투명하게 소통하려고 노력했다. 투자자들은 버핏이 우리에게 좋은 일을 해주려고 노력하는 사람이라고 여겼다.

올해 버크셔 해서웨이 주주총회는 한국의 밸류업 프로그램이 무엇을 추구해야 하는지 애널리스트로서 진지하게 고민해보는 계기가 되었다. 배당과 자사주 매입 여부는 의외로 핵심이 아닐 수도 있다. 결국 한국 자본시장이 진실로 지향해야 하는 것은 투자자와 기업 상호 간의 신뢰 복원이 아닐는지. 이것이 훨씬 중요할 것 같다.

버크셔 지배구조의 독특성 ① 차등의결권과 장기주의

버크셔 해서웨이 주식은 A주와 B주라는 두 가지 종류가 존재한다. B주는 현재 400달러, A주는 현재 60만 달러로 B주가 A주의 1,500분의 1의 가격에 거래되고 있다. A주는 언제든지 B주로 전환할 수 있지만 B주는 A주로 전환할 수 없다.

가장 쟁점이 되는 것은 ‘차등의결권’이다. B주는 A주 주가의 1,500분의 1이지만 의결권은 1만분의 1에 불과하기 때문이다. 워런 버핏은 주식분할은 변호사들만 좋은 일 시키는 짓이라며 항상 부정적으로 이야기해왔고 액면분할을 한 번도 실시하지 않았다. 오히려 “우리 투자철학을 이해하는 사람들과 계속 같이 가려면 주가가 높은 것이 유리하다”고 말하기까지 했다. 아무나 살 수 없게 하겠다는 것이다. 이로 인해 궁극적으로 A주는 아무나 살 수 없는 천상계 주식이 되었다.

그런데 1996년 버크셔는 갑자기 의결권이 1만분의 1에 불과한 B주를 상장한다. 이에 대해서는 두 가지 해석이 있다.

(1) 버크셔 투자의 대중화: 소규모 투자자가 비싼 A주 대신 효과적으로 버크셔에 접근할 통로를 열어주는 선의(善意)

(2) 폐쇄적인 이사회 유지: A주 주주가 나이가 들거나 경제적 이유로 주식을 신탁 등의 기구에 매도하면, 버핏이 잘 알지 못하거나 버핏의 통제 범위를 벗어난 주체(기관투자가 등)가 A주를 들고 있게 될 수도 있음. 버핏은 이를 방지하기 위해 개인 주주들이 직접 투자할 수 있는 B주를 발행하고, A주 주주들에게 A주 1주를 B주 30주로 전환할 권리를 부여. 이렇게 되면 개인 주주들의 지지 아래 버핏의 막강한 의결권이 공고하게 유지될 수 있음.

이에 의결권 자문기구 ISS와 미국 최대 연기금협회인 CII(Council of Institutional Investors)는 버크셔 해서웨이의 거버넌스에 문제가 있다는 입장을 여러 차례 밝힌 바 있다.

2017년 S&P500지수를 운영하는 S&P글로벌은 차등의결권을 도입한 기업은 지수에 편입하지 않겠다고 발표했다. 당시 스냅 등 일부 스타트업이 창업주들의 지배력이 상장으로 희석되지 않도록 의결권이 없는 주식을 발행하자 기관투자가들의 항의가 거세졌기 때문이다. 물론 당시 S&P500에는 이미 버크셔, 알파벳, 페이스북 등 차등의결권을 허용한 기업이 다수 포함되어 있었으나 향후 상장하는 기업들이 함부로 차등의결권을 도입하지 못하도록 억제하는 효과는 있었다.

그러나 2023년 S&P글로벌은 갑작스레 방침을 바꿨다. 시장의 컨센서스가 변화하고 있고 차등의결권도 투자 유니버스의 잠재력 고려 대상이 될 수 있어야 한다는 것이다. 2023년 5월 기준으로 차등의결권 기업 편입 건수는 S&P500은 27개사, S&P400이 19개사, S&P600은 22개사다. 당장 지수에 영향을 주진 않더라도 향후 지수 편입 심사 시 차등의결권 여부를 문제 삼지 않을 것이라는 점을 분명히 했다.

CII는 황당하다는 입장이다. S&P가 REIT, MLP, LLC 등은 포함하지 않으면서 유독 차등의결권 보유 기업에 ‘과소대표(under-represent)’의 위험성을 지적하는 것은 앞뒤가 안 맞는다는 것이다.

하지만 차등의결권을 옹호하는 기관이 없는 것은 아니다. 블랙록(BlackRock)은 의결권에 대한 국제표준은 S&P나 MSCI 등의 사적 기구가 아니라 공공기관이 정하는 것이 바람직하며, 사적 기구의 의견 제시는 시장을 왜곡할 가능성이 있다고 봤다. 노르웨이국부펀드(NBIM)도 차등의결권 기업 편입 제한은 시장을 위축시킬 수 있고, 고성장을 구가하는 테크(Tech)와 헬스케어 기업을 대표하지 못할 위험성이 있다고 지적했다. 네덜란드 지배구조포럼(Eumedion) 역시 차등의결권을 일시 활용하는 것은 인정해야 한다는 입장이다.

유럽은 ESG 경영을 강조하면서도 대대로 내려오는 유서 깊은 가족 경영 기업이 많다 보니 상장기업의 20% 정도가 실제 차등의결권을 보유하고 있다. 관련 이슈에도 너그러운 편이다. 미국은 테크와 헬스케어 등 고성장 산업에 한정해 차등의결권이 확산되었지만 유럽은 특정 산업에 국한되어 있지 않다. 실제로 2023년 ISS는 칼럼에서, 차등의결권 기업이 많은 국가는 프랑스와 스웨덴인데 ‘장기주의(Long-termism)’를 장려하기 위해 긍정적 거버넌스 의도로 설계된 측면이 있다고 했다. 장기적 관점에서 기업이 영속하고 좋은 경영 철학을 유지해나가려면 안정적인 경영권 확립이 필수라는 관점이다.

작년 한국도 비상장 벤처기업에 한해 지분 희석 우려 없이 대규모 투자를 유치할 수 있도록 ‘복수 의결권’ 도입을 허용했다. 모든 제도와 규제는 악용되어서는 곤란하지만 반드시 도입 의도와 사회적 맥락(context) 안에서 해석해야 한다. 버크셔의 케이스에서 ‘기업 거버넌스’가 반드시 선과 악이라는 이분법으로 정형화된 것이 아님을 깨닫게 된다.

버크셔 지배구조의 독특성 ② 배당보다는 유보

버크셔가 어떻게 투자했는지를 다룬 책은 많이 나와 있지만, 자본을 어떻게 조달하고 어떻게 배분했는지를 다룬 책은 흔치 않다. 어렵기도 하지만 별로 재미가 없기 때문이다. 하지만 실제 버크셔의 가치 창출에 가장 중요한 부분은 자본 조달과 배분, 레버리지 관리였다. 실제 버핏은 배당주를 사랑했지만 정작 버크셔는 1967년 이후 한 번도 배당하지 않았고 모든 수익을 100% 사내 유보했다.

(1) 현금을 방출하기보다는 유보해야 ROE가 높은 산업에서 복리(複利)를 시현할 수 있고

(2) 대규모 현금을 축적해놓아야, 위기가 발생했을 때 가격이 추락한 기업이나 자산군을 적극적으로 쓸어 담을 수 있기 때문이다.

버핏은 과거에도 “만약 버크셔 이사진이 주당 25센트 배당을 발표한다면, 그건 내가 화장실에 갔거나 식당에 갔을 때”라면서 “내가 살아 있는 동안 배당할 일은 없을 것”이라고 우회적으로 말한 적이 있고, 이번 1분기 실적을 발표할 때도 같은 비유를 했다. 사실 장기 주주이익 관점에서는 받을 때마다 세금을 내야 하는 배당보다는, 이익을 전액 유보해 과세 시점을 최대한 이연하는 것이 훨씬 유리하다.

버핏은 자사주 매입(buyback)도 하지 않다가 2011년 40년 만에 재개했는데, 당시 설명을 보면 버핏의 자금 운용 철학을 알 수 있다. 버핏은 주주총회에서 “현금 보유량이 넘쳐나 자금을 효과적으로 투자하기 어려워진 상황이었는데, 마침 버크셔의 주가가 장부가치보다 낮아서 싸다고 생각하는 곳에 자금을 배분했을 뿐”이라고 설명한 바 있다.

실제로 버핏은 “자사주 매입이 현명한가 어리석은가는 가격에 달렸다”면서, 단순히 주식의 가치를 높이려는 목적으로 자사주 매입을 하는 것은 반대한다고 이야기하기도 했다. 주가 부양을 위해 무턱대고 자사주를 사면 자칫 내재가치 이상의 가격으로 매입하게 되고, 이렇게 되면 기존 주주들이 피해를 보고 가치가 파괴된다는 것이다.

또한 보유한 현금성 자산이 200억 달러 미만일 때는 자사주를 매입하지 않는 것이 원칙이라고도 했다. 2011년에 이 말을 했을 당시 버크셔 해서웨이 총자산이 4,000억 달러 정도였으니 단순 계산하면 최소 5%의 현금성 자산은 필요하다는 이야기다. 재무 건전성을 유지하고 추가 투자를 위한 현금을 충분히 확보한 상태에서만 자사주 매입을 하겠다는 것이다.

아울러 버핏은 “자사주 매입을 제멋대로 실행해서는 안 된다”고 일침을 가했다. 자사주를 매입하면 즉각적으로 가격이 올라 ‘단기 주주’에게는 긍정적일 수 있으나 ‘장기 주주’는 싼 가격에 자사주를 산 경우에만 이득이므로 가격을 고려하지 않을 수 없다는 것이다. BPS의 110~120% 이하에서 자사주를 사야 의미가 있다는 것이 버핏의 입장이었다. 한국에서 논의되고 있는 밸류업 프로그램에도 많은 시사점을 던져주는 대목이다.

버크셔 지배구조의 독특성 ③ ESG보다 중요한 것

주주총회 2일 차에 오전과 오후 Q&A 세션이 마무리되면 잠시 휴식한 후 오후 4시부터 주주총회 본회가 개최된다. 나는 작년에는 주주총회 본회는 건너뛰고 Q&A를 잘 소화하는 데 집중했지만, 올해는 한국에서도 밸류업과 거버넌스가 화두인 만큼 주주총회에 참석해 분위기를 경청했다. 주주총회는 크리덴셜을 가지고 있는 주주라면 누구나 참관할 수 있으나 사진 촬영과 동영상 녹화는 제지된다.

올해 주주총회에서 가장 기억에 남은 장면은 하얀색 정장을 입은 젊은 흑인 여성이 ‘Dear Mr. Buffett’으로 시작하는 주주제안 2건을 들고 나왔으나 가차 없이 부결된 순간이었다. ‘많은 기회가 열려 있었던 부유한 백인 남성인 당신과 달리 나와 같은 흑인 등 소수인종과 여성에게 더 많은 기회를 열어주어야 하지 않겠는가’라는 다양성(diversity) 관련 제안이었다. 그 외에도 기후변화에 대한 대책이 필요하다는 환경 관련 제안이 있었지만 의장을 맡은 그레그 에이블이 부결되었음(the motion is failed)을 선언하자 장내에서 박수가 나왔다.

아울러 ISS는 버크셔의 감사위원회와 보상위원회의 주요 이사 재선임안에 대해 보류 의견을 표명했고, 투자 결정 과정에서 기후변화 관련 리스크를 전혀 고려하지 않았다고 비판했지만 안건 대부분은 90% 이상의 찬성 표를 얻었다. 버핏 회장의 후계자로 거론되는 그레그 에이블이 연봉으로 2,000만 달러를 받고 있는데 이사 보수에 제대로 된 성과 측정이 없다는 비판도 있었지만 큰 이변은 없었다.

워런 버핏 1인이 약 35%의 투표권을 행사하는 구조여서 당연한 결과지만, 90%가 넘어가는 득표율은 주주들이 워런 버핏의 결정에 ‘압도적 지지’를 보내고 있다는 의미다. 그러나 향후 워런 버핏 사후 ‘압도적 존재’라는 후광이 사라졌을 때 버크셔 해서웨이의 거버넌스가 여러 가지 이슈에 휘말릴 수 있음을 예고하는 것이기도 하다. 찰리 멍거가 사망한 지금, 세대 교체에 따른 진통을 경험할 가능성이 있어 보였다.

실제로 모닝스타에서 2021년 기준으로 작성한 자료에서, 모회사 대주주와 회사 내부자(insider)를 제외하고 주주제안 찬성 여부를 재집계했더니 일반 주주들의 50~80%가 찬성 표를 던진 것으로 확인된다. 버크셔 해서웨이 역시 분석 대상에 포함되었다. 하나는 기후변화 관련 대응, 다른 하나는 다양성·포용성(DEI) 관련된 제안이었고 외부 일반 주주들은 50% 이상 찬성표를 던졌다.

버핏은 “내가 죽더라도 버크셔는 지금 그대로 운영될 것이며 그레그 에이블과 아지트 자인이 현명하게 이끌 것”이라고 누차 이야기했다. 그러나 개인 투자자들의 압도적 지지와 성원으로 각종 풍파를 빗겨 가던 버크셔가 버핏과 멍거 없이도 과연 예전과 같이 운영될지 걱정되기도 한다.

이쯤 되면 사회적으로 상당한 존경을 받고 투자자로서도 대단한 성공을 거둔 버핏이 ESG 이슈에 유독 보수적인 입장을 견지하는 이유를 한 번쯤 곱씹어볼 필요가 있다.

성별과 인종적 다양성을 고려하지 않는 것 아니냐는 지적에 대해 멍거는 2016년 Q&A 세션에서 자세하게 답변한 적이 있다.

“오래전 천주교 LA 대주교가 내 지인이 일하는 회계법인에 일을 의뢰한 적이 있었습니다. 내 지인은 이렇게 말했죠. “구태여 나한테 일을 맡길 필요가 있나요? 신도들 중에도 훌륭한 세무 변호사가 많을 텐데요.” 그러자 대주교가 한심하다는 듯이 바라보며 이렇게 말했습니다. “작년에 제가 중요한 수술을 받았는데요. 성당 다니는 외과 전문의를 구태여 찾아다니진 않는답니다.””

이어서 멍거는 “우리가 이사를 선정하는 것도 이런 방식”이라면서, 일을 전문적으로 잘할 사람을 뽑는 것이 더 중요하다고 설명했다. 사업에 대한 이해가 깊고, 주주 지향적이며, 버크셔에 관심이 많은 것이 중요하지, 다른 것은 고려할 필요가 없다는 것이다.

다양성이 부족하다는 것이지, 아주 없는 것도 아니다. 버크셔의 비보험 부문은 여성과 남성, 백인과 비백인이 동률에 가깝고 철도·에너지·제조업 등은 30% 전후다.

미국은 고용평등기회위원회(Equal Employment Opportunity Commission)가 종업원이 100명 이상이거나 연방정부와 5만 달러 이상 거래하는 모든 기업을 대상으로 EEO-1라는 공시 양식을 통해 다양성 데이터 공개를 의무화하고 있고, 버크셔도 몇 년 전 공시를 시작했다.

버크셔의 비(非)백인 고용비율은 전체 36.5%이고, 종업원은 다양하지만 최고위직이 12%이어서 상대적으로 저조하다. 여성 고용비율은 전체 32.8%이며 이사·최고위직은 22%, 중간관리자는 30%다.

단순 인구 구성비로 보면 여성의 비율은 50%가 이상적이고 백인의 비율도 더 낮아지는 것이 맞겠지만, 버핏은 ESG보다 ‘실제 일을 잘하는가, 우리를 잘 이해하고 우리와 잘 맞는 사람인가’가 더 중요하다고 보았다.

실제로 2015년 주주서한에서 버핏은 버크셔 CEO의 핵심 요소는 “그 사람의 성격적 부분(character)”이라면서 “자기 자신을 위해서가 아니라 회사를 위해 모든 것을 다하는 사람이 되어야 하며, 내가 표현상 어쩔 수 없이 남성 대명사를 쓰고 있지만 성별이 CEO를 결정해서는 안 된다”라고 이야기했다. 버핏과 버크셔 해서웨이의 ‘능력 중심주의(professionalism)’를 잘 확인할 수 있는 부분이다. ESG는 수단이지 목적이 아니라는 뜻으로 들리기도 한다.

2024년 Q&A 세션 주요 이슈

2024년은 찰리 멍거가 태어난 지 100년이 되는 해다. 2024년 버크셔 해서웨이 주주총회는 오전 8시 45분, 작년 가을 작고한 찰리 멍거 부회장의 추모 영상을 상영하며 시작되었다.

찰리 멍거의 생가(生家)에서 출발해 젊은 날의 모습들, 버핏과의 만남, 콩트에 출연했던 모습들, 따뜻하고 유머러스했던, 위트 넘치는 주총 답변들이 하나하나 지나간다. 이어서 평생의 파트너였던 가수, 코미디언, 정치인, 캐릭터들이 하나하나 등장하고 버핏과 멍거의 투 샷으로 끝난다. 나를 알아주고 뜻을 알아주는 지우(知友)란 무엇인가 눈시울이 붉어지는 장면이었다.

찰리 멍거의 책 《Poor Charlie’s Almanack》이 금요일 바자회에서 2,400권이나 팔렸다고 한다. 버핏은 작고한 찰리 멍거를 위해 경기장의 불을 켜달라고 요청했고, 경기장에 앉아 있던 주주 4만여 명이 동시에 일어나 찰리를 추모하며 기립박수를 보내는 장관이 펼쳐졌다.

버핏은 Q&A 시간에 답변하다가 늘 하던 대로 “찰리?”를 부르기도 했다. 내가 다 이야기했으니 당신 차례라는 뜻으로 늘 이름을 불렀었는데, 멍거가 떠났다는 것에 아직 익숙해지지 못했구나 느껴지는 장면이다. 어떤 사람은 눈물을 훔쳤고 대다수는 응원의 박수를 쳤다. 버핏은 내가 너무 익숙해서 그랬나 보다 멋쩍어했고, 옆에 앉아 있던 그레그 에이블은 “저를 멍거 부회장으로 착각하셨다니 정말 큰 영광”이라고 이야기했다. 오후 Q&A에서도 에이블은 찰리의 유명한 대사 “보탤 말 없습니다(I have nothing to add)”를 써서 박수 갈채를 받기도 했다.

이번 주주총회의 하이라이트는 버크셔 해서웨이가 올해 1분기 애플 지분을 13%(약 1억 1,600만 주)나 매각한 것이다. Q&A 세션의 첫 질문이 애플을 매도한 이유였는데 버핏은 “나도 애플을 판 것을 알고 있다, 그러나 세금 때문일 가능성이 크고 기업에 대한 장기 전망이 변한 것은 아니다”라고 답변했다. 미국 재정적자가 급증하고 있어 법인세나 자본소득세 등 세율을 인상할 가능성이 있다는 것이다. “애플을 조금 매도했지만 앞으로도 여전히 포트폴리오 최대 보유 종목은 애플일 것이며 애플의 사업 모델은 아메리칸익스프레스와 코카콜라보다 낫다(Apple is an even better business than American Express and Coca Cola)”고 언급했다. 그러나 매도 규모가 상당한 데다 그간 AI와 테크주에 중립적인 견해를 계속 내비쳤던 만큼 모니터링할 필요는 있어 보인다.

AI에도 여전히 부정적이었다. 오전과 오후 모두 관련 질문이 나왔는데 버핏은 AI는 제2차 세계대전 당시 발명된 원자폭탄과 비슷한 점이 있다면서, 아인슈타인이 “이번 원폭 실험으로 인류 문명은 더 이상 과거와 같은 형태로 존재하긴 어려울 것”이라고 말한 것을 제시했다. 램프에서 나온 요정을 다시 램프 안으로 들여보낼 수 없는 것과 유사하다고 비유했다.

아울러 “최근 나에 대한 딥페이크 영상을 본 적이 있는데 내가 한 적이 없는 말을 하고 있더라, 그런데 내 아내와 딸조차 진짜 나로 여기고 구분하지 못해 놀랐다”고 말했다. AI가 수많은 이점이 있지만 잘못 쓰이면 해악을 끼칠 수도 있다는 느낌을 받았다, 맘만 먹으면 AI 관련 사기 산업이 차세대 성장 산업이 될 수도 있겠다며 우려를 표명했다. 영상으로 딸이 교통사고가 났다면서 5만 달러를 송금해달라고 하면 가족 누가 안 보낼 수 있겠느냐면서 말이다. AI 관련 규제 이슈가 불거질 수도 있겠다고 생각하게 만든 대목이었다.

오전 세션 두 번째 질문자는 홍콩에서 온 중국인이었다. 버크셔는 과거 BYD에 투자한 전적이 있는데, 어떤 조건이 변해야 다시 중국이나 홍콩 기업 투자를 고려하겠느냐고 물었다. 버핏은 늘 그랬던 대로 “우리의 주요 투자처는 항상 미국이었고 앞으로도 그럴 가능성이 높다”고 대답했고, 그 말이 끝나자마자 장내에서 큰 박수와 환호성이 터져 나왔다. 미국 내 여론이 대중국 투자에 여전히 부정적이라는 것을 보여주는 단면이라 다소 소름이 끼쳤다. 장내에 앉아 있었던 4만 명 중 상당수가 미국인이자 백인인데, 주총장에 앉아 있는 나 같은 아시안을 무슨 생각으로 바라보고 있을지.

반면 오전 세션에서 27세 캐나다 청년이 캐나다 경제의 전망을 알려달라고 한 질문에는 매우 긍정적인 답변이 돌아왔다. 마침 그레그 에이블이 캐나다인이라 질문을 받아서는, 캐나다는 미국과 규제 환경과 문화가 유사해서 투자하기 편하니 이미 사업장을 많이 두고 있다고 이야기했다. 버핏은 실제로 최근 한 곳을 보고 있다면서 미국만큼 큰 기업이 많진 않지만 업종 형태와 규모가 우리가 원하는 조건에 잘 들어맞는다고 덧붙였다. 캐나다에는 석유·광산 등 천연자원 관련 기업이 많은데 일본 종합상사에 투자했던 것처럼 원자재 투자를 검토하고 있는 것 아닌가 생각됐다.

일본과 인도에 대한 질문도 나왔는데 “미국이라는 나라의 기회는 기본적으로 무한하다(The opportunity in this country is basically limitless)”고 말하고 “이런 나라에 이런 시기에 태어난 것이 정말 행운”이라면서 “일본 종합상사가 ‘매력적’이긴 하지만 다른 나라 투자를 많이 늘릴 가능성은 제한적(unlikely we will make any large commitments in other countries)”이라고 덧붙였다.

투자 국가로만 보면 버핏은 1) 규제를 완화하고 있거나, 2) 원자재 관련 기업이 있는 곳에 관심을 보이는 경향이 있는 것 같다.

버크셔 해서웨이 에너지(BHE) 등 유틸리티업종에 대한 질문도 흥미로웠다. 기후변화, 규제 이슈 등으로 전력산업 전망이 불투명해지고 있고 유타 등 일부 주는 ‘공공전력(Public Power)’ 프로그램을 가동할 기미가 있는데 어떻게 대처할 계획이냐는 질문이었다.

버핏은 1930년 네브래스카에도 공공전력 정책이 도입된 적이 있는데, 사실 유틸리티산업은 돈이 정말 많이 들어가다 보니 민간 기업의 참여와 역할이 필수다, 미국 전역의 전력 수요를 충당하려면 BHE보다 더 잘 준비된 기업이 없고 주 정부는 BHE가 생산한 전력을 공정한 가격에 매입해줄 것으로 생각한다고 답변했다.

뒤이어 그레그 에이블이 보충 설명했다. “주 정부와 우리는 협력하는 입장이다, ‘지속 가능한 전력(Keep the power on)’이라는 공동 목표가 있다”면서 “AI와 데이터센터 수요가 2배 이상 증가하는 상황이며 2030년에는 3배가 된다, 유틸리티업종도 그만큼의 전력 수요를 감당해야 한다”고 덧붙였다. 11월 미국 대선을 앞두고 있어 유틸리티업종에 규제라는 부정적 이슈가 불거지고 있으나, 미국에서도 증가하는 전력 수요를 어떻게 충당하고 값싸게 공급할 것이냐가 큰 화두임을 알 수 있었다.

그러나 여전히 재생에너지는 경계하는 시각을 내보였다. 재생에너지는 더 많은 시간이 필요할 것 같다면서 “여성 9명을 임신시켜도 1개월 안에 아기를 낳을 수는 없다, 태양광이 유일한 전력원이 될 수는 없을 것 같다”고 언급했다. 그레그 에이블도 국가 전체의 전력 수요를 책임지는 에너지원이 되려면 신뢰성과 경제성이 무엇보다도 중요한 요소라고 지적했다. 풍력·태양광 발전의 최대 단점은 날씨 의존성과 간헐성인데 이를 꼬집은 것으로 보인다.

마무리_오래오래 건강하시길

버핏과 멍거는 늘 “사람들이 그렇게 자주 틀리지 않았다면 우리는 그렇게까지 큰 부자가 되진 못했을 것(If people weren’t so often wrong, we wouldn’t be so rich)”이라고 말했다. 4만 명 가까운 사람이 매년 오마하로 모여든 것은 자신만의 시각으로 사물과 현상을 해석하고 때로는 과감하게 반대로 갈 줄 아는, 그리고 그 이야기를 위트 넘치게 전달하는 두 현자의 시각이 궁금하기 때문이다.

그랬던 멍거가 작년에 작고했고 이제 버핏이 홀로 남았다. 작년에 비해 올해 조금 야위어 보였던 것은 기분 탓일까. 버핏은 올해 Q&A 세션 마지막 질문을 마치자 “내년에 또 오시기를 바란다. 나도 또 올 수 있으면 좋겠다”고 청중에게 인사를 건넸는데, 마음이 약해지셨구나 생각이 들어 못내 가슴이 아렸다.

내가 언제 또 오게 될지 모른다는 생각에 올해는 3일 차 마라톤 행사(Invest in Yourself 5K)도 등록해 뛰기로 했다. 이 마라톤은 버크셔 해서웨이 자회사인 브룩스가 주최하는 5킬로미터짜리 행사이며, 행사일 1~2개월 전부터 1인당 50달러로 온라인을 통해 예매가 가능하다. 주주총회 현장에서도 참가 등록이 가능하고, 주주총회 1~2일 차에 브룩스 옆의 부스에서 예매 번호를 제시하고 티셔츠와 번호표를 수령하면 된다.

2024년에는 2,900명이 참석했다고 하는데 오전 8시에 출발해 5킬로미터를 1시간 안에 걷든 뛰든 자유롭게 들어오면 되기 때문에 유모차를 끌고 어린이를 동반한 경우도 보였다. 특히 바나나 의상을 입은 러너(일명 바나나맨)가 마지막에 출발하는데 행사의 트레이드마크다. 브룩스는 바나나맨이 제친 러너 1명당 5달러씩 기부한다고 한다. 마라톤을 완주하면 기념 메달과 함께 물, 바나나, 에너지바 등 간단한 간식을 수령해 먹을 수 있다.

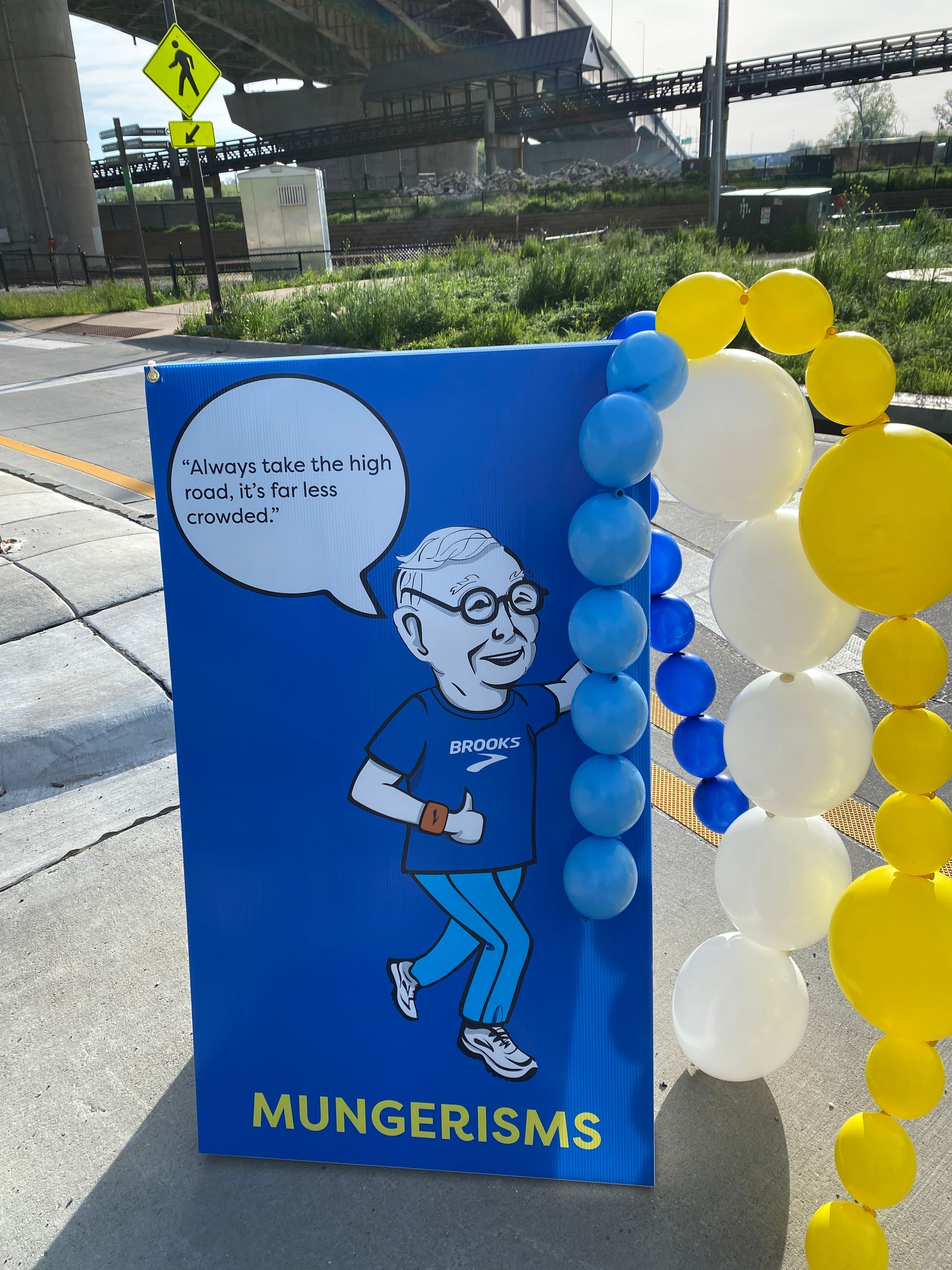

햇살이 쏟아지는 오마하 도심을 외국인들 사이를 가로질러 걷고 뛰며 여러 가지 생각을 했다. 중간중간 멍거가 했던 말들을 새겨놓은 ‘멍거리즘’ 표지판이 보였다. “사람들은 계산은 너무 많이 하고 생각은 너무 적게 한다(People calculate too much and think too little).” 나에게 하는 말 같았다. 때로는 쉬면서, 때로는 또 달리면서 자기만의 페이스로 인생이라는 마라톤을 완주하는 모두의 인생에 축복이 있기를. 버핏 옹은 부디 오래오래 건강하시길, 그래서 현명함과 지혜로움을 조금 더 나누어주실 수 있길, 달리면서 기도했다.

![[2024 버크셔 주총 참관기 3보] 주총 끝나고 벌어지는 행사들](https://cdn.media.bluedot.so/bluedot.buffett/2024/05/hkft32_202405130312.jpg)

![[2024 버크셔 주총 Q&A]

오전 세션 4만 자 풀 텍스트](https://cdn.media.bluedot.so/bluedot.buffett/2024/06/0uxfir_202406050847.png)