‘가격이 가치보다 훨씬 낮아서 안전마진이 큰 종목을 찾는’ 그레이엄과 도드의 증권 분석 기법은 이제 낡은 기법에 불과할까요? 요즘 교과서를 집필하는 교수들은 낡은 기법이라고 말합니다. 이들은 주식시장이 효율적이라고 주장합니다. 즉 회사의 전망과 상태에 관한 공개 정보는 주가에 이미 모두 반영되었다는 뜻입니다. 이들은 저평가 종목은 존재하지 않는다고 주장합니다. 유능한 애널리스트들이 가용 정보를 모두 이용해서 분석하므로 주가는 항상 적정 수준으로 유지된다는 의미입니다. 해마다 초과수익을 내는 투자자들은 단지 운이 좋을 뿐입니다. “주가에 가용 정보가 모두 반영되어 있다면 초과수익 능력은 존재할 수 없다”라고 어떤 교과서 저자는 말합니다.

어쩌면 그럴지도 모르지요. 그렇더라도 해마다 S&P500지수 대비 초과수익을 낸 투자자 집단을 여러분께 소개하고자 합니다. 연속적인 초과수익이 순전히 운이라는 주장이 맞는지 분석해보는 것도 나쁘지 않겠지요. 이 분석에서 중대한 사실은, 내가 이 승자들을 모두 잘 알며, 적어도 15년 전부터 이들이 승자가 될 줄 알고 있었다는 점입니다. 만일 그렇지 않다면, 즉 오늘 강연에서 말하려고 내가 최근 수많은 기록을 뒤져서 승자 몇 사람을 선정했다면, 이 강연은 들을 가치도 없습니다. 게다가 이들의 실적은 모두 회계 감사를 통해서 확인되었습니다. 또 덧붙이자면, 이들의 펀드에 투자한 내 지인들이 그동안 받은 돈도 발표된 실적과 일치합니다.

분석을 시작하기 전에, 전국 동전 던지기 대회가 열린다고 상상해봅시다. 미국인 2억 2,500만 명이 내일 아침 1달러를 걸고 동전 던지기를 한다고 가정해봅시다. 이들은 모두 아침에 집 밖으로 나와서 동전의 앞면이 나올지 뒷면이 나올지 예측합니다. 예측이 적중하면 예측이 빗나간 사람들에게 1달러를 받게 됩니다. 매일 패자들은 탈락하고, 이후에도 매일 똑같은 방식으로 대회가 진행되면서 승자들의 몫은 증가합니다. 10일이 지나면 10회 연속 예측이 적중한 미국인 약 22만 명이 나오고, 이들이 각자 번 돈은 1,000달러를 약간 웃돌 것입니다.

이제 이들은 아마 조금 우쭐대겠지요. 인간의 본성이 원래 그렇습니다. 겸손하려고 나름 노력하겠지만, 칵테일파티에서 매력적인 이성이라도 만나면 자신이 동전 던지기 대회에서 발휘한 솜씨와 놀라운 통찰력을 은근히 자랑할 것입니다.

이런 방식으로 10일이 또 지나면, 20회 연속 예측이 적중한 미국인 215명이 나오고, 이들이 각자 번 돈은 100만 달러를 약간 웃돌 것입니다. 패자들의 손실 2억 2,500만 달러가 승자들의 이익 2억 2,500만 달러가 되었습니다.

이제 이들은 정말로 실성하게 됩니다. 십중팔구 《나는 20일 동안 하루 30초 일해서 1달러를 100만 달러로 불렸다》 같은 책을 쓸 것입니다. 설상가상으로 이들은 비행기를 타고 전국을 돌아다니면서 ‘효율적 동전 던지기’ 세미나에 참석해, 의심 많은 교수들에게 “동전 던지기가 정말로 효율적인 게임이라면 어떻게 우리 같은 사람이 215명이나 나올 수 있단 말입니까?”라고 따질 것입니다.

그러나 일부 경영대학원 교수들은 십중팔구 거칠게 반박할 것입니다. 오랑우탄 2억 2,500만 마리가 동전 던지기를 해도, 마찬가지로 20회 연속 적중하고서 잘난 척하는 오랑우탄 215마리가 나온다고 말이지요.

하지만 내가 지금부터 제시하는 사례에는 중요한 차이가 있습니다. (a) 만일 오랑우탄 2억 2,500만 마리도 현재 미국인들처럼 미국 전역에 흩어져 살고, (b) 예측이 20회 적중한 오랑우탄도 215마리가 나온다면, (c) 그중 40마리가 오마하 동물원에서 나온다는 사실입니다. 여러분은 틀림없이 그 원인을 조사하게 될 것입니다. 십중팔구 오마하 동물원 사육사를 찾아가 어떤 먹이를 주는지, 특별 훈련을 시키는지, 어떤 책을 읽는지 등을 물어볼 것입니다. 즉 성공 사례가 한 지역에서 이례적으로 많이 발생하면, 그 원인이 되는 특성도 그 지역에 이례적으로 많은지 확인하고자 할 것입니다.

과학 탐구도 이런 방식으로 진행됩니다. 여러분이 예컨대 미국에서 매년 1,500건 발생하는 희소 암의 원인을 분석하는 중이라고 가정합시다. 그런데 그중 400건이 몬태나주의 작은 광산촌에서 발생했다면 그 지역의 물, 암 환자들의 직업 등 여러 변수에 큰 관심을 갖게 됩니다. 인과관계는 알지 못하더라도 어느 지역부터 조사해야 할지는 알 수 있습니다.

원인이 되는 변수는 지역 말고도 많습니다. 이른바 ‘사고 체계’도 원인이 될 수 있습니다. 투자 분야에서는 이른바 그레이엄-도드 마을이라는 자그마한 사고 체계에서 승자가 파격적으로 많이 나왔습니다. 이를 우연으로는 도저히 설명할 수 없지만 특정 사고 체계로는 설명할 수 있습니다.

물론 경우에 따라서는 이런 승자 집중 현상이 무의미할 수도 있습니다. 예컨대 대회 참가자 중 100명이 한 리더의 예측을 모방했다고 가정합시다. 그 리더가 앞면을 예측하면 100명도 똑같이 앞면을 예측했습니다. 그 리더가 마침내 215명에 포함되었다면, 함께 포함된 100명의 사고 체계가 똑같더라도 아무 의미가 없습니다. 그 사례 100건은 1건에 불과합니다. 비슷한 예로 미국이 매우 가부장적인 사회이고 모든 가구가 10명으로 구성되어 있다고 가정해봅시다. 그리고 가부장제 문화가 매우 강력해서, 대회에 참가한 가족 구성원 모두 아버지의 예측을 그대로 모방한다고 가정합시다. 이제 20일이 지나 승자 215명이 나왔다면, 실제로 이들은 21.5가구에 불과합니다. 순진한 사람들은 유전 요인이 성공에 엄청난 영향을 미쳤다고 말할지도 모르겠습니다. 그렇더라도 이 분석은 아무 의미가 없습니다. 승자가 무작위로 선발된 개인 215명 대신 21.5가구로 바뀌었을 뿐입니다.

이렇게 성공한 투자자들이 함께 따른 가부장이 바로 벤저민 그레이엄이었습니다. 그러나 이 가부장의 집에서 나온 자녀들이 투자하는 방식은 매우 달랐습니다. 이들은 다른 곳에 가서 다른 주식과 기업을 사고팔았는데도 모두 놀라운 실적을 기록했으므로 이를 우연이라고 말할 수는 없습니다. 이들 모두 리더의 행동을 똑같이 모방했다고 주장할 수 없다는 뜻입니다. 가부장은 단지 의사결정을 하는 사고 체계를 제시했을 뿐이고, 자녀들은 사고 체계 적용 방식을 각자 선택했습니다.

그레이엄-도드 마을 투자자들의 공통 가치 체계는, 기업의 ‘가치’와 시장에서 거래되는 그 기업 일부의 ‘가격’이 크게 다른 경우를 찾아내는 것입니다. 이들은 그 차이를 이용할 뿐, 효율적 시장 이론가들의 관심사(주식 매수에 유리한 시점이 월요일인지 금요일인지, 또는 1월인지 9월인지 등 캘린더 이상 현상)는 고려하지 않습니다. 사업가들이 기업을 인수할 때도 거래 시점을 특정 요일이나 월로 정할까요? (그레이엄-도드 마을 투자자들도 주식이라는 유가증권을 이용해서 기업을 인수하는 셈입니다.) 기업을 인수하는 시점이 월요일이든 금요일이든 아무런 차이가 없다면, 학계에서는 왜 막대한 시간과 노력을 들여서 똑같은 기업의 일부(주식)를 매수하는 시점을 분석하는지 나는 도무지 이해할 수가 없습니다. 당연한 말이지만 우리 그레이엄-도드 마을 투자자들은 베타(beta), 자본 자산 가격 결정 모형(capital asset pricing model, CAPM), 증권 수익률의 공분산(covariance) 등을 논의하지 않습니다. 이런 주제에는 관심이 없으니까요. 사실 이들 대부분은 이런 용어의 뜻조차 잘 모를 것입니다. 이들은 단지 두 가지 변수에 관심을 집중합니다. 가격과 가치입니다.

차트 분석가들의 관심사인 가격과 거래량 흐름에 대해서 수많은 연구가 이루어지는 모습을 보면 나는 항상 놀라게 됩니다. 1주 전과 2주 전에 기업의 가격이 대폭 상승했다는 이유만으로 기업을 통째로 인수하는 모습을 여러분은 상상할 수 있나요? 물론 이렇게 가격과 거래량에 대한 연구가 수없이 이루어지는 것은, 지금은 컴퓨터 시대여서 무한히 많은 데이터를 사용할 수 있기 때문입니다. 이런 연구가 꼭 유용해서가 아니라, 단지 데이터가 존재하며 학자들이 어렵게 데이터 분석 기술을 습득했기 때문입니다. 일단 이런 기술을 습득하고 나면, 이런 기술을 사용하지 않으면 죄를 짓는 기분일 것입니다. 쓸모가 없거나 심지어 해롭더라도 말이지요. 내 친구가 한 말인데, 망치 든 사람에게는 모든 문제가 못으로 보인답니다.

공통 가치 체계로 찾아낸 투자자들에 대해서는 연구해볼 필요가 있다고 생각합니다. 그동안 학계에서 가격, 거래량, 계절성, 자본 규모 등이 주식의 실적에 미치는 영향은 수없이 연구했지만, 성공 사례가 이례적으로 집중된 가치투자자들의 투자 기법에 대해서는 관심이 없었던 듯합니다.

먼저 1954~1956년 그레이엄-뉴먼(Graham-Newman Corporation)에서 함께 일했던 4명의 실적부터 분석하겠습니다. 이 4명은 수천 명 중에서 선정한 사람이 아니라 내가 함께 일한 동료 전부입니다. 나는 그레이엄의 수업을 듣고 나서 그레이엄-뉴먼에서 무급으로 근무하겠다고 제안했지만, 그는 고평가되었다는 이유로 내 제안을 거절했습니다. 그는 가치를 엄청나게 중시했습니다! 하지만 수없이 부탁하자 마침내 나를 받아주었습니다. 이 회사의 파트너(동업자)는 3명이었고 나를 포함해서 4명이 말단 직원이었습니다. 회사가 문을 닫던 1955~1957년에 4명 모두 퇴직했지만 3명의 실적은 추적할 수 있었습니다.

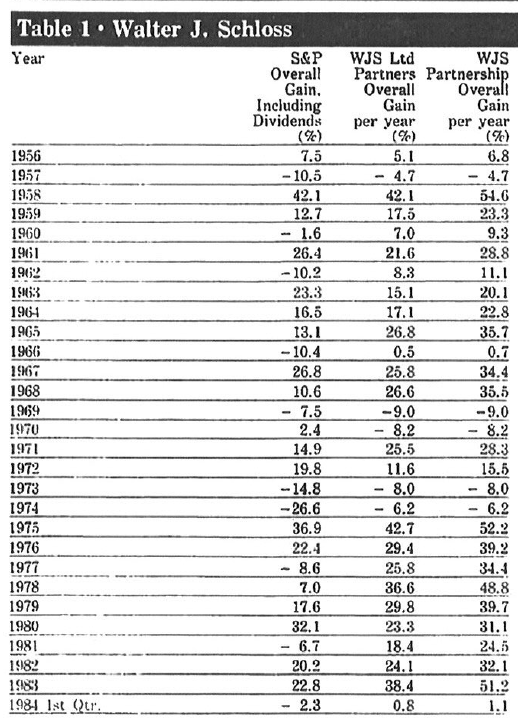

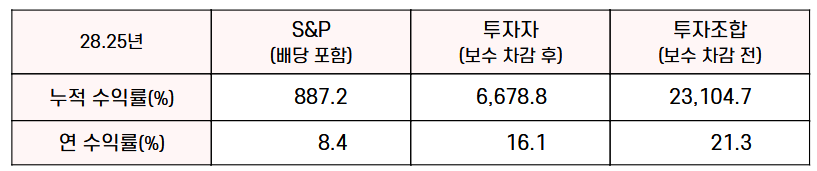

첫 번째 사례(표 1)는 월터 슐로스(Walter Schloss)의 실적입니다. 월터는 대학에 다녀본 적은 없지만 뉴욕금융연수원(New York Institute of Finance)에서 그레이엄의 야간 강좌를 수강했습니다. 이 표에는 월터가 1955년 퇴직한 이후 28년 동안 달성한 실적이 나와 있습니다.

다음은 내 이야기를 듣고 나서 애덤 스미스(Adam Smith, 본명은 조지 굿맨으로 미국 작가, 경제 방송 해설자)가 월터에 관해서 《슈퍼 머니(Supermoney)》(1972)에 쓴 글입니다.

월터는 유용한 정보를 입수할 만한 연줄이 없다. 월스트리트에는 그가 아는 사람이 거의 없어서 정보를 얻을 수가 없다. 그는 상장회사 편람에서 실적을 보고 회사에 연차보고서를 보내달라고 요청한다. 그게 전부다.

워런 버핏은 슐로스에 대해 내게 이렇게 설명했다. “그는 운용자산이 남의 돈이라는 사실을 항상 명심하므로 어떤 경우에도 손실을 피하려고 노력합니다.” 그는 지극히 정직하며, 자신을 현실적으로 정확하게 파악하고 있다. 그에게는 돈도 현실이고 주식도 현실이다. 그래서 그는 ‘안전마진’ 개념에 매력을 느낄 수밖에 없다.

월터는 폭넓게 분산투자하므로 보유 종목이 100개가 훨씬 넘어갑니다. 그는 비상장회사 가치보다 훨씬 낮은 가격에 거래되는 종목을 능숙하게 찾아냅니다. 그것이 전부입니다. 그는 1월에 사야 할지, 월요일에 사야 할지 걱정하지 않으며, 선거가 있는 해인지도 따지지 않습니다. 그는 1달러짜리 기업을 40센트에 사두면 뭔가 좋은 일이 있을 거라고 소박하게 말합니다. 그는 이런 투자를 수없이 되풀이합니다. 그래서 보유 종목이 나보다 훨씬 많으며, 그 기업의 특성에 대한 관심은 훨씬 적습니다. 월터는 나에게 영향을 많이 받지 않습니다. 이것이 그의 장점입니다. 그는 누구에게도 큰 영향을 받지 않습니다.

두 번째 사례도 그레이엄-뉴먼에서 나와 함께 근무했던 톰 냅(Tom Knapp)입니다. 톰은 제2차 세계대전 전에 프린스턴대학교에서 화학을 전공했습니다. 전쟁에서 돌아온 그는 해변 건달이 되었습니다. 이후 데이비드 도드가 컬럼비아대학교에서 투자 야간 강좌를 개설한다는 기사를 읽었습니다. 그는 비학점 과정으로 수강하고 나서 큰 흥미를 느껴, 컬럼비아 경영대학원에 입학하여 MBA 학위를 받았습니다. 도드의 강좌를 다시 수강했고 그레이엄의 강좌도 수강했습니다. 35년이 지나 관련 사실들을 확인하려고 내가 방문했을 때도 그는 해변에 있었습니다. 유일한 차이점은 이제 그가 해변을 소유하고 있다는 사실뿐입니다!

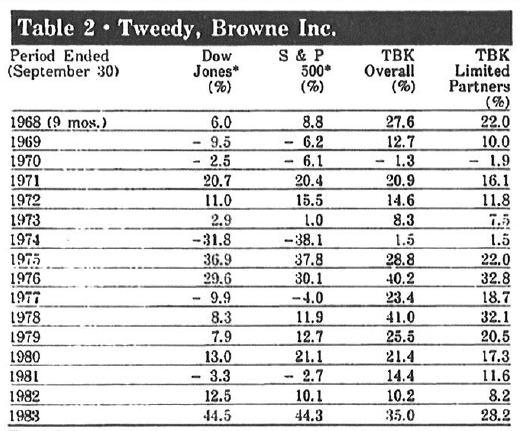

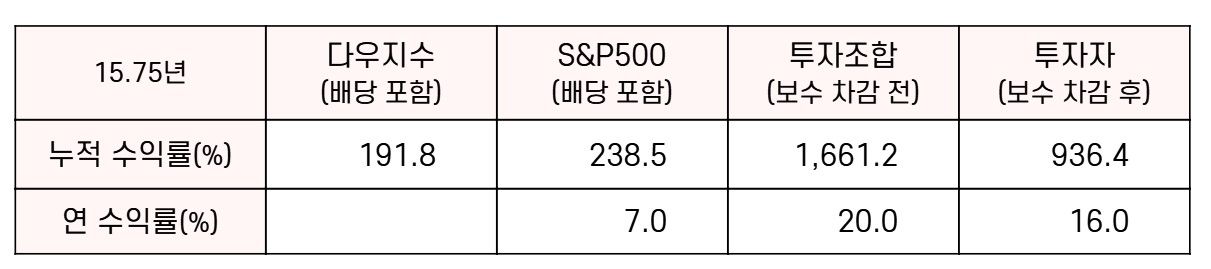

1968년 톰은 역시 그레이엄의 제자인 에드 앤더슨(Ed Anderson)을 비롯해서 뜻이 맞는 동료 한두 명과 함께 트위디브라운파트너즈(Tweedy, Browne Partners)를 설립했습니다. [표 2]에 이들의 실적이 나오는데 매우 광범위한 분산투자로 얻은 실적입니다. 이들은 가끔 경영권을 인수하기도 했지만 패시브 투자로도 이와 비슷한 실적을 기록했습니다.