지난 2024년 버크셔 해서웨이의 포트폴리오 운영에서 가장 눈에 띄는 것은 ‘현금 쌓기’(☞이전 칼럼: 두려움인가, 기다림인가?)였다. 버크셔는 그 와중에도 위성 라디오 방송사 시리우스XM홀딩스를 집중 매수하면서 3분의 1 이상의 지분을 보유한 최대 주주가 되었다. 버크셔가 한국 시각 2월 15일 오전 공시한 2024년 4분기 13F 자료를 중심으로 시리우스에 대한 투자 배경 등을 짚어보았다.― 버핏클럽

버핏, 위성 라디오 또 샀다. 누구의 결정일까?

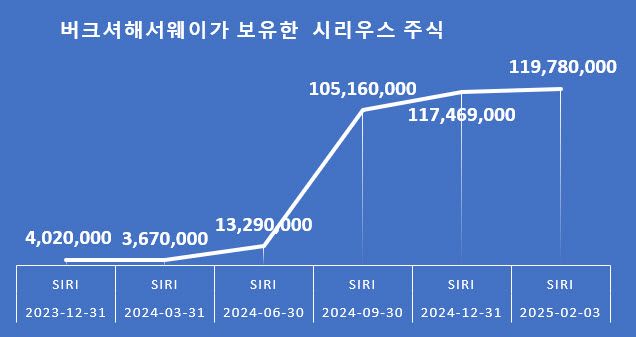

이번에 공개된 버크셔 해서웨이의 13F와 Form4 등의 공시에 따르면 워런 버핏은 지난 3분기 위성 라디오회사인 시리우스XM홀딩스(이하 시리우스)의 지분을 대거 매수한 이후 최근까지도 지분을 계속 늘린 것으로 확인됐다. 마켓워치(MarketWatch)에 따르면 버핏은 올해 2월 3일을 기준으로 약 1억 1,978만 주, 시리우스 전체 지분의 35% 정도를 보유한 최대 주주로 나타났다. 2대 주주인 뱅가드의 6.6%보다 5배나 많은 물량이다.

실제로 버크셔는 2024년 3분기에 시리우스 주식 9,187만 주를 추가로 매수해 1억 516만 주로 보유 비중을 크게 높였다. 하지만 2024년 9월에 30달러 중반에 머물던 시리우스의 주가는 올 2월 초에는 20달러 중반까지 하락했다. 지금까지 주가 흐름을 보면 18% 정도의 하락률을 기록하고 있다. 정확한 매수 단가를 알 수 없지만 현재까지 주가 흐름을 보면 시리우스 투자는 이익보다는 손실을 기록했을 가능성이 높다.

유튜브나 스냅챗과 달리 MZ 세대에게 구시대 미디어로 인식되는 위성 라디오에 대규모 투자를 결정한 사람은 누구였을까? 버핏일 수도 있고 버핏과 두 후계자의 합작품일 수도 있지만 현재로서는 확인되지 않는다.

방송이 광고를 독과점하던 20세기에 버핏은 미디어에 대한 투자를 선호했다. 그는 방송사를 또박또박 통행료를 징수하는 유료 교량에 비유하면서 뉴욕의 캐피털시티즈/ABC에 투자해 막대한 이익을 거둔 경험이 있다. 하지만 버핏은 2022년 파라마운트 글로벌 투자에서 큰 손실을 기록한 이후 미디어 기업에 대한 투자를 꺼려왔다.

투자 전문지 〈배런즈〉는 이번 시리우스 투자는 버핏의 후계자 가운데 한 사람인 테드 웨슐러(Ted Weschler)가 주도한 것으로 추정하고 있다. 웨슐러는 버크셔에서 일하기 전부터 시리우스의 모회사인 리버티미디어의 지분을 소유하고 있었다고 한다. 이런 점으로 미뤄 〈배런즈〉는 버핏의 후계자로 약 200억 달러에 달하는 자산의 운용을 책임지는 웨슐러가 시리우스에 대한 투자를 주도했다고 전했다.

1,350만 구독자 팟캐스트 퀸과 계약

시리우스는 지난해 8월에 팟캐스트의 여왕이라고 불리는 알렉스 쿠퍼(Alex Cooper)와 1억 2,500만 달러짜리 계약을 맺은 이후 주목받기 시작했다. 그런데 공교롭게도 버크셔 해서웨이가 시리우스를 집중적으로 매수하기 시작한 시점도 지난해 3분기였다. 쿠퍼는 1,350만 명의 구독자를 거느린 콜허대디(Call Her Daddy)라는 팟캐스트의 진행자이고, 포브스가 선정한 가장 영향력 있는 30대 이하 젊은 리더 30인에 선정되기도 했다. 그녀는 또 언웰 네트워크(Unwell network)라는 팟캐스트 브랜드 사업도 운영하고 있다. 언웰 네트워크에는 구독자가 100만이 넘는 유명 인플루언서가 다수 포함돼 있다. 특히 이번 계약에는 시리우스가 3년 동안 콜허대디를 포함해 언웰 네트워크가 보유한 인기 팟캐스트 프로그램 5개를 독점적으로 방송할 수 있는 권리가 포함된 것으로 알려졌다.